歐盟CBAM 邊境碳稅2023年即將適用,你準備好了嗎?

- 選項1:進口碳稅 (import carbon tax):由進口商在輸入產品進入歐盟時,依據當時的歐盟碳價 (carbon price) 與設定的碳排放強度進行課稅;進口商有機會依據其碳足跡及於生產國支付的碳價請求減少CBAM。

- 選項2:申報預設碳排放與CBAM憑證:適用於境內生產之進口系統的配額制度,該系統與EU ETS類似,進口商依據進口至歐盟產品的申報CBAM憑證 (CBAM certificates)。該憑證價格會依照購買時EU ETS的價格核算,以確保碳定價方法的一致性,但該憑證不會與EU ETS系統的配額產生連結;國家層級的氣候機構將會負責CBAM憑證的販售,進口商將遞交經查驗的進口產品排放申報與相應排放量的CBAM憑證。這類的申報與退稅,將會於進口年的次年,進行年度核對時確認,產品碳排放強度以預設 (default) 值為準,進口商有權於年度查帳時依據其排放表現要求降低CBAM,也可以依據生產國支付碳價,要求減少CBAM。

- 選項3:申報實際碳排放與CBAM憑證:運作方式與選項2類似,但進口的碳價是基於生產商的實際排放量,而非歐盟生產商的平均預設值。進口商需申報實際排放量與檢附相應排放量的CBAM憑證。

- 選項4:適用方法與選項3相同;進口產品檢附相應排放量的CBAM憑證,但本方案考量自2026起的10年間,每年降低10%的EU ETS免費配額,並分階段實施CBAM憑證。

- 選項5:為選項3的變形,其範圍延伸到價值鏈 (value chain),這將涵蓋整個碳密集型材料 (Carbon-intensive materials) 的成品與半成品。對於進口的部分,CBAM將基於第三國生產者的實際排放量而定。

- 選項6:對歐盟境內和進口的碳密集型材料徵收消費稅 (excise duty),除了延續EU ETS,包含歐盟的免費生產配額。

CBAM: 減緩碳洩漏,鼓勵歐盟境內外生產商減少碳排放

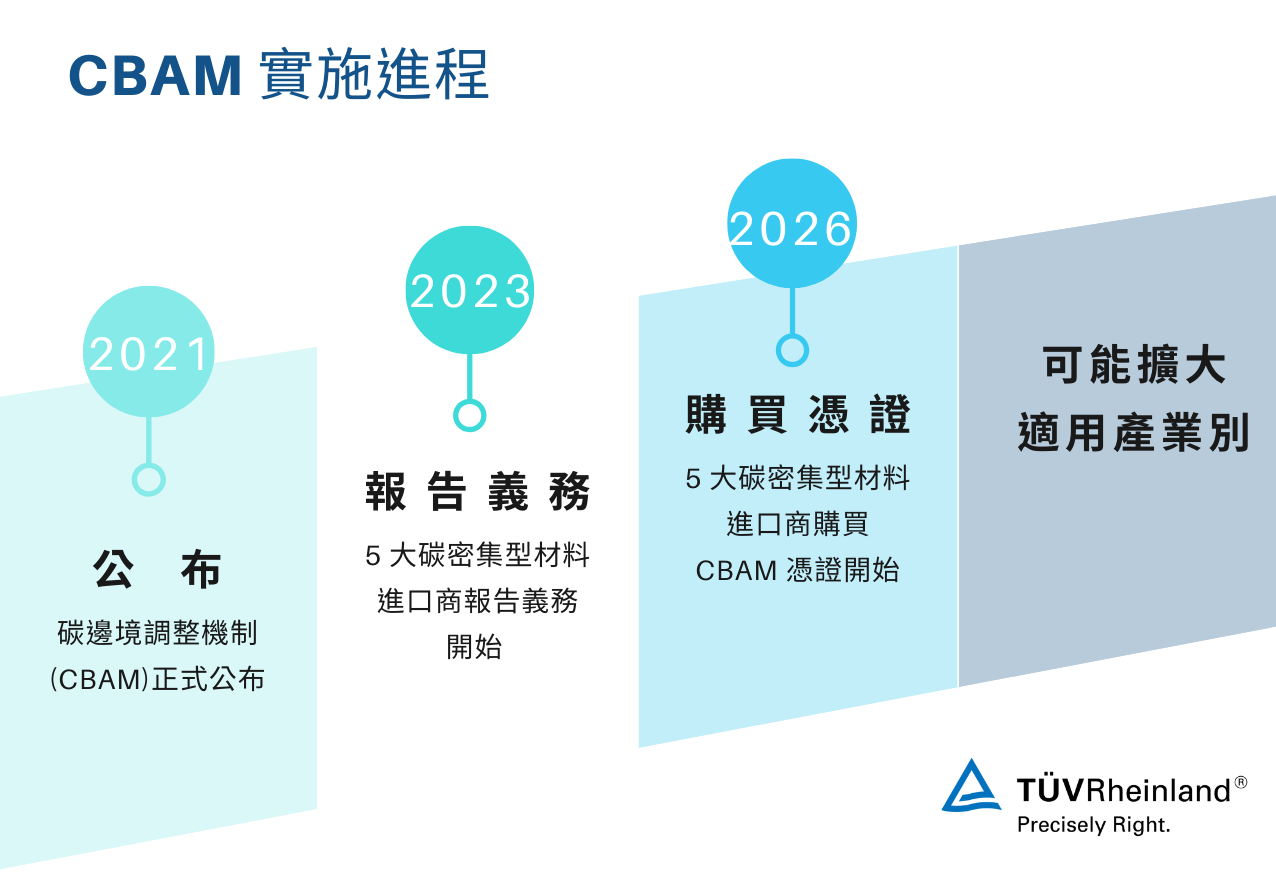

2021年4月22日全球氣候峰會招開後,全球對於碳管理議題逐步升溫,各國紛紛提出自己的減碳承諾,而歐盟協議 2030年減碳55%,並透過「氣候法 (Climate Law) 」要求會員國應擬定自身國內的溫室氣體減量、投資綠色技術和保護自然環境等機制,以實現溫室氣體淨零排放 (Net Zero Emission) 的目標;7月14日歐盟於全球氣候峰會承諾的減量基礎上,發佈了碳調整機制 (CBAM, carbon border adjustment mechanism),建立相關減碳措施,減緩碳洩漏 (Carbon Leakage) 的情境發生,而該機制是基於歐盟的國際承諾與WTO相關要求,於整體框架下建立了六個不同的選項,歐盟進口商需依據預設值或實際排放量支付碳稅:

依照附錄一的要求,包含水泥、電力、肥料、鋼鐵、鋁等產品;法案預計2023年1月1日生效。

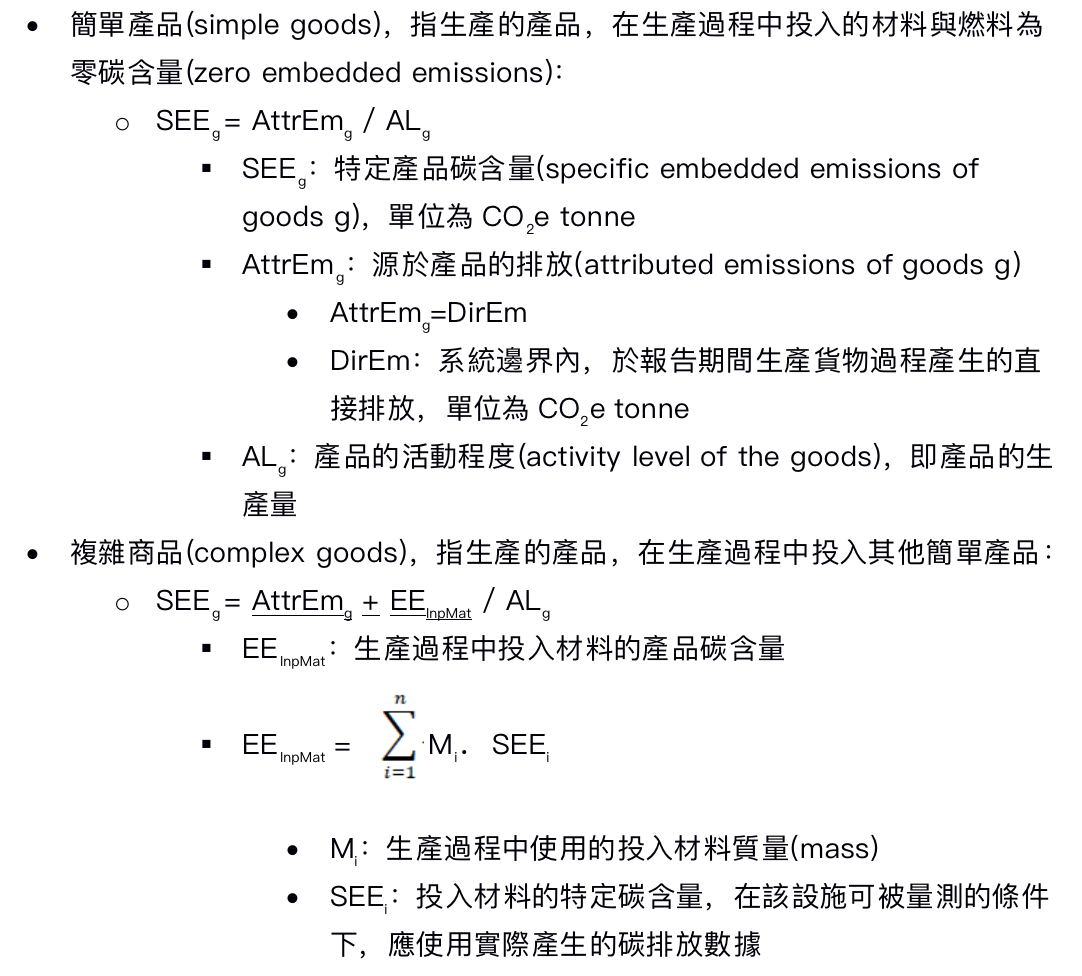

CBAM 產品碳含量計算準則

依據上述選項,進口商可按照進口產品的實際排放量或生產國已支付的碳價,要求減少CBAM憑證購買,間接鼓勵第三國生產商降低製程碳足跡。德國萊因管理系統服務部林琦桓技術經理表示,全面產品碳足跡評估,應以歐盟CBAM的產品碳含量 (embedded emissions) 的方法進行評估,需留意歐盟對於相關計算的準則如下:

淨零減碳多管齊下,永續企業競爭力

面對現今的政經環境,企業經營須面對複合型的事件衝擊,誰能早想一步,多做一步,未來遭遇事件時,越能在變動的環境中生存與茁壯。

德國萊因建議企業應透過不同管理系統與碳管理標準的整合運用,檢視產品與組織型碳排放,逐步建立原物料與運輸的排放資訊後,將有助於對高排放的物料、運輸進行調整,強化自身的體質。

德國萊因身為碳與能源管理驗證的領先機構,我們累積了大量的跨國、跨平台、跨產品與多標準整合的經驗。自2009年起,積極關注全球碳及能源管理相關議題,並提供組織型溫室氣體盤查查驗 (ISO 14064-1)、產品碳足跡查驗(ISO 14067) 與能源管理系統驗證 (ISO 50001) 的服務,廣泛的協助國內外企業面對來自客戶與當地監管機構的需求,包含大中華區、越南、印尼、泰國、菲律賓、柬埔寨、緬甸、馬來西亞等地業者,在鋼鐵、機械、汽車、電子、資訊、太陽能、化工、紡織、製鞋、傢俱、醫療、百貨流通、高等教育、交通管理領域都能提供能源管理或碳管理驗證服務。

相關文章

作者介紹

編輯推薦

熱門分享